Nvidia’nın piyasa değeri 5 trilyon doları aştı. Bu büyüme gerçek mi yoksa bir balon mu? Cevaplar bu yazıda!

Nvidia, piyasa değeri 5 trilyon dolar eşiğini aşarak teknoloji tarihinde bir dönüm noktası oluşturdu. Bu fiyat artışı, yaygın olarak “yapay zekâ balonu” olarak adlandırılan tartışmaları gündeme getirirken, şirkete olan talep ve finansal yatırım iştahı oldukça belirgin. Veri merkezlerinden kamu projelerine uzanan geniş sipariş görünürlüğü, hiperskalerlerin (büyük bulut sağlayıcılarının) durmaksızın süren yatırım iştahı ile bir araya gelerek Nvidia’nın yükselişini destekliyor. Analistlerin özellikle dikkat çektiği konu, sermaye harcamalarında önemli bir fren beklenmediği ve bu durumun Nvidia’nın gelir projeksiyonlarını yukarı taşıdığı yönünde bir konsensüs oluşmasıdır. Bu noktada, önümüzdeki dönemde yapay zekâ altyapısına yönelik yatırımların artmaya devam edeceği öngörülüyor.

Hiperskaler Harcamaları ve Blackwell Beklentisi

Sektör gözlemcilerine göre, Google, Amazon ve Microsoft gibi hiperskaler firmalar, yapay zekâ altyapılarına yönelik yatırımlarını sürdürmekte kararlıdır. Ancak, piyasa yorumları arasında “yavaşlama” ihtimali gündeme geliyor. Buna karşın, kamuya açık tahminler, Google ve Amazon’un önümüzdeki yıl için planladıkları capex artış oranlarının daha önce tahmin edilenden düşük kaldığı, bu tahminlerin yukarı yönlü revizyon gerektirdiği konusunda hemfikir. Özellikle Meta için öngörülen yüksek capex artışı, diğer iki devin oldukça ılımlı kalması, “sürpriz harcama artışı” beklentilerini güçlendiriyor. Nvidia’nın Blackwell mimarisinin Çin pazarına ne ölçüde açılacağı konusu ise hâlâ belirsiz. Yüksek seviye GB200 gibi ürünlerin “tam açılım” ihtimali bulunmakta, ancak bu durumun gerçekleşmesi halinde ek bir yukarı potansiyeli beraberinde getireceği öngörülmektedir. Öte yandan, hisse fiyatları, Çin’e tam açılım senaryosunu fiyatlamadan dahi rekor seviyelere yaklaşabilmektedir. Bu durum, temel ivmenin dünya genelinde veri merkezi talebinden kaynaklandığını açıkça göstermektedir.

Ortaklık Dalgası: Ekosistem Büyürken Seçicilik İhtiyacı

Nvidia’nın GTC sahnesinde duyurduğu yeni iş ortaklıkları, çeşitli sektörlerden birçok önemli oyuncuyu kapsamaktadır; bu ortaklıklar Uber, Nokia, CrowdStrike gibi isimler ile ilaç keşfi yapan kurumları içermektedir. Piyasalarda “Nvidia ile anlaştık” gibi duyurular kısa vadede hisse fiyatlarını desteklese de, uzun dönemde değer yaratımının temel ölçütü net bir şekilde ortaya çıkmaktadır: Bu da ortaya çıkacak ek nakit akışlarıdır. Analistlerin görüşü, bu iş birliklerinin 3-7 yıllık bir perspektifte kıymetinin anlaşılacağı ve bugünden yarına bilanço etkisi beklemenin gerçekçi olmayacağıdır. Nokia örneğinde olduğu gibi, karşılıklı yatırım ve teknoloji paylaşımını içeren “dairesel anlaşmalar” konusundaki tereddütler bulunsa da, 5G ve 6G geçişlerinin enerji verimliliği, ağ optimizasyonu ve yapay zekâ destekli bağlantı kalitesi gibi yapısal kazanımlar yaratacağı değerlendirilmektedir. Bu bağlamda, iletişim teknolojilerinde Nvidia ile daha sıkı bir entegrasyon sağlanması rasyonel bir yaklaşım olarak ortaya çıkmaktadır.

Kamu ve Sanayi Projelerinde Hızlanan İvme

Etkinliğin en dikkat çekici başlıklarından biri, Enerji Bakanlığı ile yedi yeni yapay zekâ süper bilgisayarının inşası için yapılan iş birliği olmuştur. Bu projelerden birinin 10.000 GPU kapasitesine ulaşacağı belirtilirken, ayrıca ilaç keşfini desteklemek amacıyla bir ilaç şirketine 1.000 GPU’luk tahsis duyurulmuştur. Siber güvenlik, otonom sürüş ve kurumsal yazılım alanlarında da yeni entegrasyonlar açıklanmış olması, piyasaların “AI boom mu, balon mu?” tartışmasında somut referans noktaları sunmaktadır. Kurumlardan gelen uzun yıllı taahhütler, yalnızca birkaç şirketin birbirini beslediği bir çevrim değil, kamu ve özel sektörün üretkenlik artışı için gerçek kaynak tahsis ettiği bir yatırım döngüsü oluşturduğuna işaret etmektedir. Şirket yönetimlerinin verimlilik kazanımına yönelik kademeli geçiş mesajları, “harcıyoruz çünkü verim alıyoruz” anlayışını kuvvetlendiriyor.

Microsoft–OpenAI Ekseninde Konumlanma: ‘Çok Büyük ki Batmaz’ Tartışması

Microsoft’un OpenAI’ye doğrudan maruziyeti, yapılan değerlendirmelerde “yapay zekâ sepetinde çekirdek varlık” algısını pekiştiriyor. OpenAI’nin yeniden yapılandırma ve sermaye çekme kapasitesinin artması, zamanla farklı sermaye ortaklarının devreye girebileceğine dair önemli bir işaret sunuyor. Bu bağlamda, OpenAI’nin “too big to fail” (batamayacak kadar büyük) konumuna evrilip evrilmediği konusu gündeme geliyor. OpenAI’nin başarısının, yarı iletkenlerden bulut sağlayıcılarına kadar geniş bir tedarik ve dağıtım ağı ile bağlantılı olduğu gözlemleniyor. Bu durum, finansman erişimini kolaylaştıracak bir “ortak çıkar ekosistemi” yaratmaktadır. Ayrıca, olası bir halka arz dalgasının piyasada “pencereyi açan an” olacağı, bu dönemde kalite açısından aşağıda kalan şirketlerin de fırsatı değerlendirecekleri ifade ediliyor. Kısacası, öncü oyuncuların halka arzı, önemli bir dönüm noktası olabilir; ancak asıl risk, aynı fırsattan yararlanmak isteyen birçok oyuncunun ortaya çıkmasıyla başlayacaktır.

Rekabet Dengesi: ABD Önde, Ancak Yetenek ve Yatırım Şart

Nvidia yönetiminden gelen açıklamalar, ABD’nin yapay zekâ ve yarı iletken alanlarında belirgin bir üstünlüğe sahip olduğu konusunda güçlü bir mesaj vermektedir. Ancak bu üstünlüğün sürdürülmesi için sürekli yatırımların yapılması ve nitelikli insan kaynağına erişimin güçlendirilmesi gerektiği vurgulanmaktadır. Yeteneklerin küresel ölçekte dolaşımına imkân tanıyan politikaların, inovasyon yarışı bağlamında kritik bir kaldıraç olduğu ifade edilmektedir. Aksi takdirde, günümüzde açıkça görünen farkın orta vadede kapanabileceği konusunda önemli uyarılar yapılmaktadır.

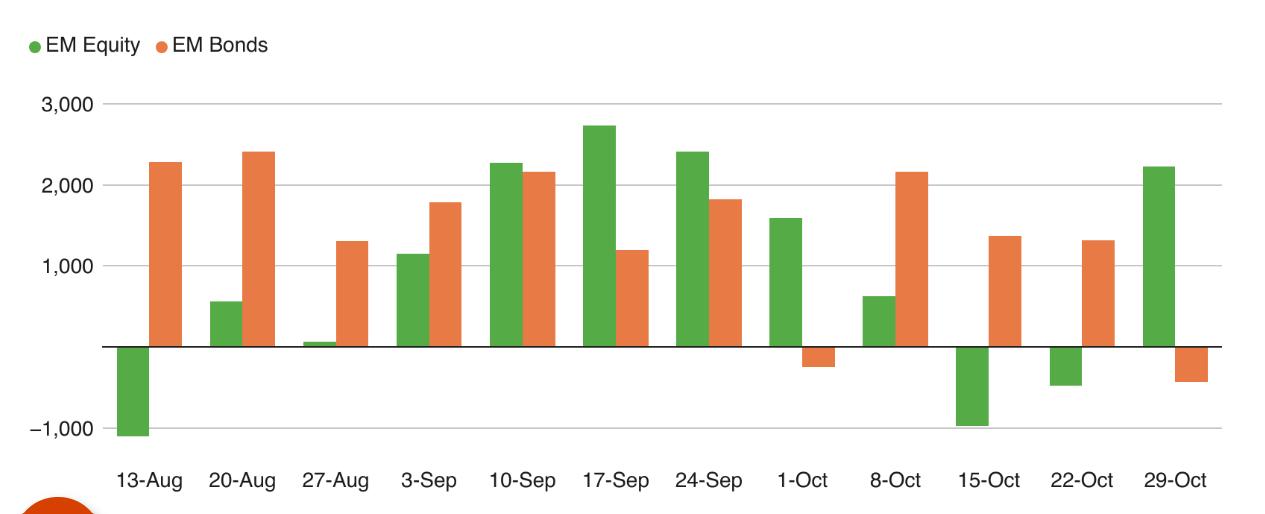

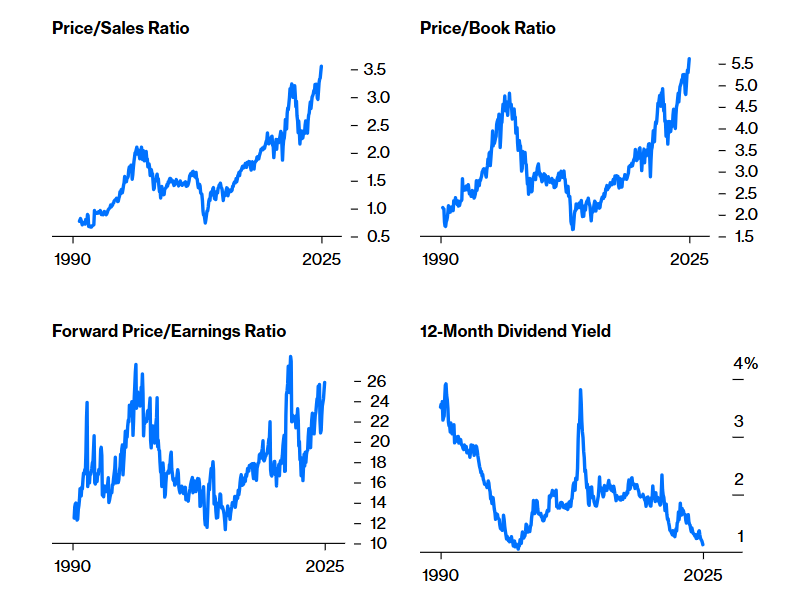

Balon mu, Boom mu? Ölçü Birimi: Nakit Akışı

Piyasada yaşanan temel ayrım noktası, “harcanan sermayenin kaç yıl ufkunda ne kadar nakit akışına döneceği” gerçeği etrafında şekillenmektedir. Kısa vadede yeni başlıkların ve sahne duyurularının etkisi belirgin olabilir; ancak yatırım tezleri, istikrarlı tüketim ve ölçeklendirme ile desteklenmediği sürece kalıcılık kazanamaz. Mevcut senaryoda kamu projeleri, siber güvenlik, ilaç keşfi, otonom sistemler ve kurumsal yazılım gibi alanlardan gelen talep, “devam eden tüketim” sinyali vermektedir. Ayrıca, hiperskalerlerin capex iştahı da bu sinyali daha da güçlendirmektedir. Yatırımcılar açısından seçicilik ise yaşamı boyunca hayati bir öneme sahiptir; çünkü her ortaklık haberi aynı değerde değildir ve her proje aynı hızda gelir yaratmamaktadır. Üç beş yıllık perspektifte biriken sipariş defterleri ve sözleşme yapıları, şirket ayrıştırmasında belirleyici bir unsur olacaktır.

Yorum Yap